Corretta informativa, monitoraggio della Centrale Rischi, business plan e rendiconto prospettico: tutti gli strumenti per determinare rating e accesso al credito delle PMI. Di Giuliano Soldi.

Gli interventi normativi d’emergenza, emanati per permettere al tessuto produttivo di affrontare le criticità economiche originatesi in seguito al perdurare dell’emergenza epidemiologica, consentono di effettuare numerose deroghe in fase di redazione del bilancio 2020.

Le scelte operate in tema di sospensione degli ammortamenti, rivalutazione dei beni, rinvio della ricapitalizzazione, richiesta di moratorie sui finanziamenti, accensione di nuovi prestiti con la garanzia del Fondo statale (beneficiando di un periodo preammortamento di ventiquattro mesi), impairment test e le valutazioni sulla continuità aziendale introducono una forte discontinuità, rendendo il documento difficilmente confrontabile con i precedenti esercizi.

Si desume quindi la centralità dell’informativa prevista in nota integrativa per il bilancio 2020.

Analisi delle performance e adeguato assetto

Oltre a osservare il principio di chiarezza ed esposizione veritiera, rappresentando gli effetti delle deroghe e delle scelte effettuate, è opportuno che il redattore del bilancio proceda ad un’accurata analisi delle performance economico-finanziarie del periodo, indagando la presenza di eventuali squilibri ed in particolare le modalità di copertura dell’eventuale fabbisogno di liquidità legato alla situazione contingente.

Diviene pertanto indispensabile adeguarsi ai dettami del comma 2 dell’art. 2086 c.c., dotandosi di un adeguato assetto, funzionale a produrre una reportistica idonea alla rilevazione di eventuali segnali della perdita della continuità aziendale.

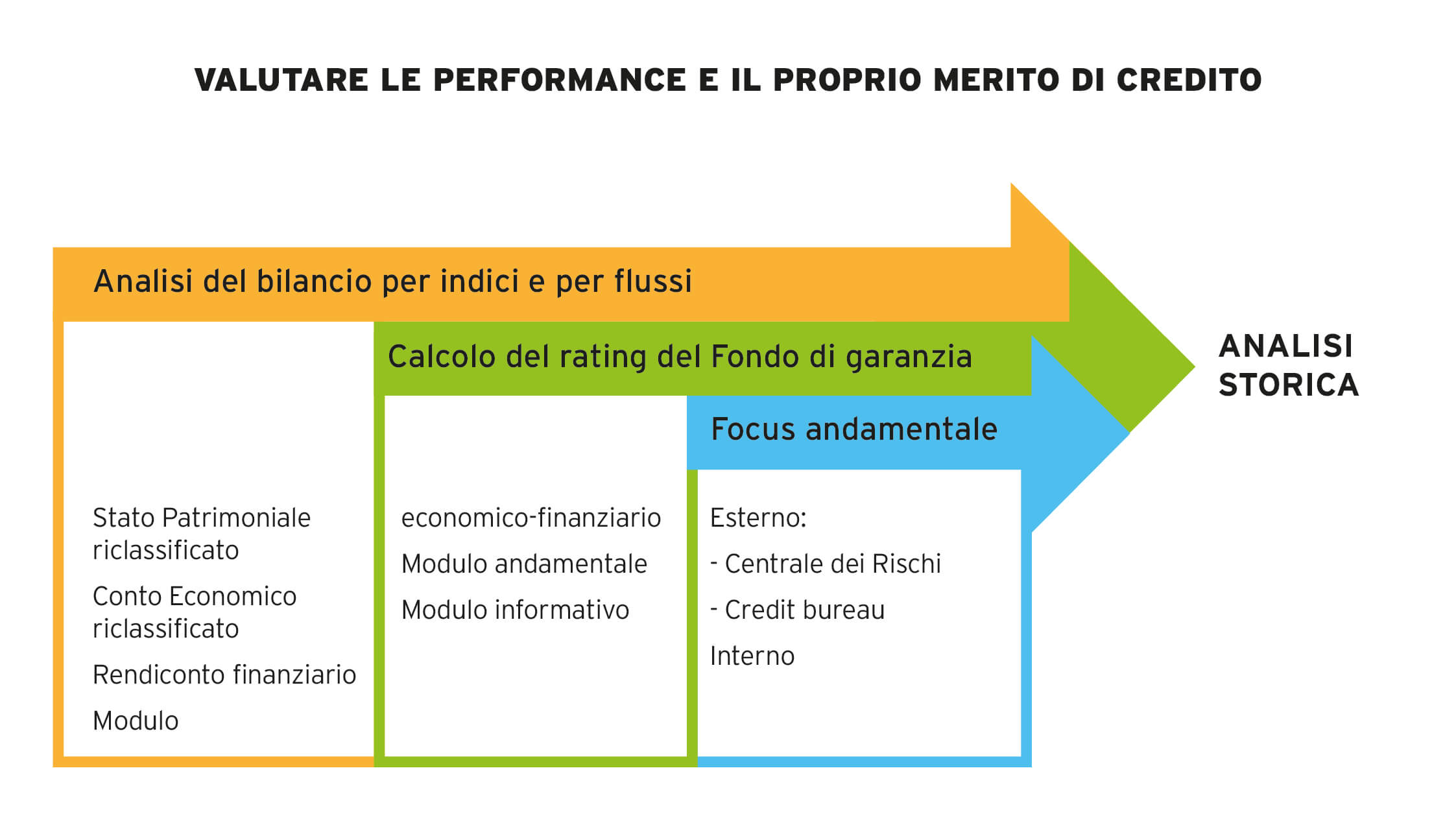

A tale scopo è possibile effettuare una valutazione procedendo alla riclassificazione dello Stato Patrimoniale e del Conto Economico procedendo poi ad indagare le performance con l’ausilio dell’analisi per indici. Valutazione da integrare necessariamente con la predisposizione del rendiconto finanziario al fine di analizzare le variazioni e l’ammontare dei flussi finanziari rinvenienti dall’attività operativa, di investimento e di finanziamento.

Il modello del Fondo di garanzia per una prima autodiagnosi

Un altro strumento a disposizione delle PMI, che permette di attribuire un rating alla propria realtà, sulla base quindi di un’informativa non limitata unicamente agli aspetti economico-finanziari, è rappresentato dal modello del Fondo di garanzia. Il calcolo del rating del Fondo, infatti, prevede tre aree informative caratterizzate rispettivamente da:

- un modulo economico-finanziario, che ricomprende i dati degli ultimi due bilanci o delle ultime due dichiarazioni fiscali;

- un modulo andamentale, alimentato con i dati rinvenienti dalla Centrale dei rischi della Banca d’Italia e reperibili nel Credit Bureau;

- un blocco informativo, che include le informazioni inerenti eventuali eventi pregiudizievoli (ipoteche legali, ipoteche giudiziarie, pignoramenti, atti giudiziari).

Determinanti ai fini dei punteggi assegnati alle variabili e/o alle informazioni da fornire sono:

- la forma giuridica del soggetto richiedente;

- il regime di contabilità adottato;

- il settore economico.

Il modello considera dunque alcune delle aree di indagine tipiche dei sistemi di rating delle banche, consentendo di effettuare una prima autodiagnosi del proprio medito di credito.

Gestire il rating intervenendo sulla Centrale Rischi

La comprensione delle dinamiche alla base della determinazione del rating permette agli imprenditori di rilevare eventuali elementi di criticità nella gestione e, ove necessario, di individuare e porre in atto correttivi per conseguire un upgrading.

Nell’immediato è possibile “gestire” il rating, nel tentativo di migliorarlo, intervenendo su eventuali anomalie presenti nella Centrale dei rischi. Questo poiché la periodicità delle segnalazioni permette di aggiornare il modello e ottenere un riconteggio dello score in un arco temporale di breve termine.

Normalmente, la Centrale dei rischi assume un peso rilevante nella determinazione del rating della controparte. Questo poiché le imprese, soprattutto per le PMI, spesso dispongono di un set informativo, qualitativo e di bilancio non sempre disponibile in modo dettagliato, e in ogni caso non caratterizzato dalla stessa oggettività delle rilevazioni disponibili all’interno della Centrale dei rischi.

In un precedente articolo del 7 ottobre 2020 dal titolo “La Centrale dei Rischi e la nuova definizione di default” sono illustrati nel dettaglio i vantaggi del monitoraggio costante del servizio reso disponibile dalla Banca d’Italia.

Nel complesso il modello del rating del Fondo di garanzia rivela quindi la propria utilità non solamente nel determinare l’accesso alla garanzia statale, ma anche nel contribuire alla diffusione della cultura del rischio di credito, aspetto imprescindibile per un dialogo più proficuo con la banca.

L’informativa forward-looking

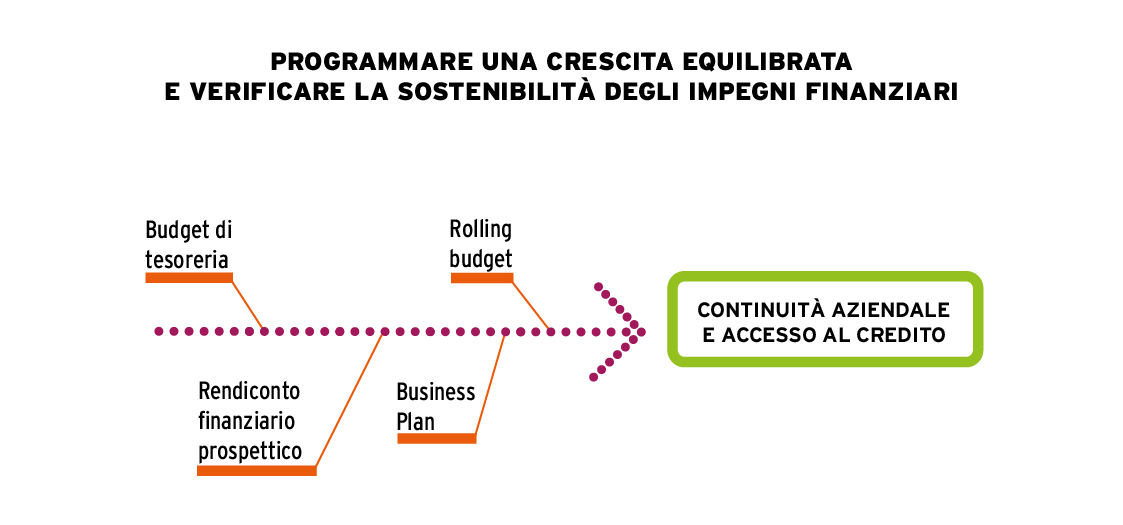

Eseguita l’analisi “storica” con l’ausilio dell’analisi per indici e del rating del Fondo è necessario integrarla con la predisposizione di un’informativa forward-looking (budget di cassa, rendiconto finanziario prospettico e business plan).

L’evidenza della sussistenza in veste prospettica di un’adeguata redditività e di cash flow prospettici assumono particolare rilevanza nelle valutazioni relative al going concern, ma anche nel nuovo rapporto banca-impresa. La conferma dell’attenzione a tali aspetti è presente negli Orientamenti EBA in relazione alle valutazioni del merito creditizio del cliente in riferimento ai prestiti alle imprese: “nel valutare il merito creditizio del cliente, gli enti dovrebbero porre enfasi su una stima realistica e sostenibile del reddito e del flusso di cassa futuro del cliente”[1].

Al riguardo, è evidente l’importanza del budget di tesoreria, tematica oggetto di approfondimento in due precedenti contributi pubblicati, rispettivamente, in data 13 ottobre 2020, titolo “Il budget di cassa all’epoca del Covid-19 e non solo” e in data 19 ottobre 2020, titolo “Il budget di cassa nel rapporto con la banca”.

Previsioni economiche, di investimento e finanziamento

In relazione al Rendiconto Finanziario prospettico, altro elemento centrale per un’analisi dei flussi finanziari, è importante evidenziarne la valenza quale strumento utile in quanto integra «l’analisi per indici e informa sulla capacità della gestione corrente di generare risorse adeguate a supportare i piani aziendali: in sede consuntiva consente di valutare la coerenza delle scelte effettuate, mentre, in sede previsionale, supporta la valutazione della fattibilità finanziaria dei piani, integrando previsioni economiche, previsioni di investimento e previsioni di finanziamento. Il processo di analisi si propone in primis di valutare la capacità di autofinanziamento e la sua adeguatezza allo sviluppo sostenibile dell’attività aziendale, alla capacità dell’azienda di remunerare e rimborsare i finanziamenti accordati, senza pregiudicare le possibilità di sopravvivenza»[2].

In aggiunta, andrebbe redatto un business plan con indicazione delle strategie da attuare e delle performance economico-finanziarie patrimoniali previste per conseguire il ripristino degli equilibri e la sostenibilità del modello business nel medio termine, con riferimento in prospettiva anche ai fattori ESG.

Un nuovo approccio di accesso al credito per le PMI

Gli strumenti elencati per produrre un’adeguata informativa con benefici sulla gestione interna dell’impresa e per dialogare meglio con gli stakeholder non sono certamente una novità. Ciò che viene richiesto dal cambiamento culturale in atto è un utilizzo diffuso che consenta un’effettiva “gestione dei rischi” per superare le criticità ripristinando rapidamente il going concern e proseguire su un percorso di crescita equilibrato.

Il tema dell’elaborazione di una corretta informativa finanziaria è di cruciale importanza anche per l’accesso alla risorsa “credito”.

Al riguardo, il dott. Matteo De Maio, Direttore Generale della Banca del Territorio Lombardo, realtà che per vocazione rivolge la propria attività prettamente nei confronti di famiglie e PMI, evidenzia come “i nuovi orientamenti dell’EBA richiedono alle banche di disporre di una “visione d’insieme” del cliente e di acquisire documentazione a supporto dell’analisi del merito di credito che nel caso delle imprese consenta di valutare: l’analisi della posizione finanziaria attuale e prospettica, il modello di business e la strategia aziendale della controparte, per comprendere la natura del fabbisogno, la finalità del prestito e la sussistenza di redditività e cash flow prospettici che consentano alla controparte di adempiere alle obbligazioni assunte”.

“Lo stretto legame con il territorio che caratterizza le BCC – continua De Maio – attenua l’asimmetria informativa tipicamente presente nel rapporto con la clientela, condizione che pone il nostro modello di banca in una posizione privilegiata per interloquire e supportare le necessità delle PMI. Tuttavia, è necessario che le imprese si organizzino al loro interno per produrre un’informativa finanziaria più strutturata, punto di partenza per instaurare una nuova forma di dialogo, che ci consenta di effettuare valutazioni ancora più accurate, cogliendo al meglio le esigenze del tessuto produttivo locale, soprattutto nei periodi di forte difficoltà quale l’attuale, e di confrontarci costantemente per individuare e vagliare insieme le migliori soluzioni a copertura del fabbisogno finanziario“.

In accordo sulla necessità di un’evoluzione del rapporto banca-impresa e di un atteggiamento proattivo da parte delle imprese il dott. Silviano Di Pinto, direttore Commerciale & Marketing A.T.S.- Co.Svi.G. srl, Gruppo Confesercenti Nazionale, che in una recente pubblicazione sostiene: “Focalizzando l’attenzione sul nuovo paradigma che andrà sempre più caratterizzando il rapporto Banca-Impresa, v’è da rilevare come sia centrale l’esigenza di abbattere nettamente l’asimmetriainformativa che ancora sussiste tra le due categorie di operatori economici. Esigenza primaria perqualsiasi realtà aziendale in quella che è definita l’età dell’informazione è, appunto, ottenere informazioni, approfondite ed attendibili. Ed è proprio su tali basi che deve svilupparsi un efficiente ed efficace dialogo tra l’impresa e la banca”[3].

Le considerazioni esposte inducono pertanto a ritenere non più rinviabile l’adeguamento delle PMI alle disposizioni dell’art. 2086 c.c. in tema di adeguati assetti per la “Gestione dell’impresa”.

A cura di Giuliano Soldi

Dottore Commercialista e Revisore Legale

Faculty CRIF Academy

Componente della Commissione Finanza e Controllo di Gestione e della Commissione Banche, Intermediari Finanziari e Assicurazioni ODCEC di Milano

Vuoi saperne di più sulle soluzioni Zucchetti per l’analisi finanziaria d’impresa?

[1] Orientamenti in materia di concessione e monitoraggio dei prestiti, ABE/GL/2020/06, 29 maggio 2020[2] A. Tami, Oltre la banca – Il Bilancio d’esercizio nel rapporto con gli interlocutori dell’azienda, Franco Angeli, Milano, 2013, p. 339

[3] S. Di Pinto, Normative di Vigilanza Bancaria e Misure Temporanee, Moratorie e Rating: l’importanza di una visione sistemica ed integrata nel periodo CoVid-19 per migliorare il rapporto Banca/Impresa, https://www.confesercenti.it/blog/credito-normative-di-vigilanza-bancaria-e-misure-temporanee-moratorie-e-rating-il-punto-per-le-pmi/