Il ruolo del consulente di impresa per le PMI, i vantaggi offerti dalla trasformazione digitale e le azioni con cui affrontare la crisi e garantire continuità aziendale: le riflessioni di Giuliano Soldi sul “fare impresa” nel mutato scenario post Covid-19.

Nei primi mesi del 2020 lo shock economico, innescato dalla diffusione della pandemia di Covid-19 e dal conseguente lockdown, ha colpito in misura trasversale famiglie, imprese, lavoratori e istituzioni, dando origine a pesanti ripercussioni sul tessuto socio-economico del nostro Paese.

La discontinuità economica ha provocato una grave crisi di liquidità che ha coinvolto quasi tutti i settori con ripercussioni particolarmente accentuate per le PMI. Le imprese hanno affrontato la fase critica procedendo ad un’immediata stima del fabbisogno finanziario di emergenza e alla conseguente ricerca delle possibili fonti per la copertura. La primissima risposta, da sola, non è stata tuttavia in grado di garantire la continuità aziendale se non nel brevissimo termine. Quindi si è reso necessario integrare la reazione iniziale con un ulteriore passaggio, pressoché contestuale, per identificare strategie di resilienza attraverso la predisposizione di contingency plan strutturati e orientati a garantire il going concern nel medio periodo.

Un nuovo modo di fare impresa

In realtà, la necessità di elaborare strategie adeguate e la verifica della validità del proprio modello di business, intervenendo sui propri punti di forza e di debolezza, erano aspetti già all’attenzione del sistema prima dell’emergenza Covid-19. Nell’ultimo decennio le imprese si erano trovate ad operare in un mondo sempre più VUCA[1], con la conseguenza che per sopravvivere nell’arena competitiva la revisione dei propri business model era divenuta una necessità non più rinviabile.

L’emergenza sanitaria ha contribuito ad accelerare i processi in atto e posto nuove sfide agli imprenditori, incidendo in misura ancor più significativa sui paradigmi e sulle tecniche tradizionali di gestione di impresa.

A conferma dei cambiamenti nel mondo imprenditoriale, un documento redatto nel maggio 2019 dalla Fondazione Nazionale dei Commercialisti in collaborazione con il CNDCEC, evidenziava come in Italia andava affermandosi un “nuovo modo di fare impresa“[2] che avrebbe dovuto condurre le imprese ad “attivare concretamente un sistema di monitoraggio continuativo della gestione finanziaria, con un focus particolare su equilibrio di tesoreria (gestione della liquidità), equilibrio della struttura patrimoniale (capitalizzazione ed indebitamento), sostenibilità finanziaria (dinamica fonti-impieghi)”[3].

Oggi le imprese hanno quindi “l’obbligo di re-immaginarsi in un nuovo contesto, forzatamente mutato, e ripensare con un approccio strategico ogni mossa che può essere intrapresa per adattarsi al cambiamento”[4].

Operazione certamente non agevole per le PMI che, pur disponendo di strutture flessibili, spesso affrontano il mercato in assenza di funzioni dedicate alla finanza aziendale e all’organizzazione, risultando quindi strutturalmente deficitarie di competenze gestionali in ambito finanziario, ma pure in tema di scelte di investimento, di supporto alla crescita e di ristrutturazione.

La crisi, le PMI e quel deficit di competenze finanziarie da superare

Le soluzioni che si prospettano per superare la carenza di skill adeguate sono essenzialmente due:

- inserire in azienda una figura manageriale;

- affidarsi alla consulenza di un esperto, quale un Commercialista specializzato in finanza di impresa.

La decisione è solitamente legata alle dimensioni della società, infatti per realtà di piccole o medie dimensioni l’assunzione di un manager può rivelarsi eccessivamente onerosa, oltre al fatto che in molti casi non è necessaria la presenza di una tale risorsa a tempo pieno.

Nel contesto quindi si inserisce a pieno titolo la figura del consulente d’impresa che può adeguatamente supportare l’imprenditore in campo economico-finanziario e gestionale.

Il prezioso ruolo del consulente d’impresa

Lo specialista riveste un ruolo fondamentale, non solo nell’affiancare l’imprenditore nelle scelte gestionali e finanziarie, ma nel compito di contribuire a introdurre e far maturare una nuova cultura di gestione di impresa.

Nella fase acuta dell’epidemia in Italia molte imprese sono state costrette a interrompere bruscamente la propria attività, esattamente come nel corso di una tappa del Rally Parigi-Dakar è successo a un team partecipante rimasto bloccato a causa del danneggiamento del retrotreno dopo l’impatto con una pietra. In quel caso, la partecipazione alla tappa successiva è stata resa possibile grazie al fondamentale ruolo del team, prontamente allertato ed in grado in breve tempo di predisporre i sottoinsiemi di emergenza[5].

Allo stesso modo, i consulenti si trovano quotidianamente nel difficile compito di supportare gli imprenditori nella gestione dell’impresa nel corso della normale operatività o nell’affrontare una fase di emergenza, quale quella legata al Coronavirus.

Affrontare l’emergenza attraverso una visione d’insieme: le possibili azioni

In caso di “guasto o incidente”, con conseguente fermo dell’attività, un possibile percorso per ripresentarsi alla “griglia di partenza”, pronti per affrontare la tappa successiva, prevede due step:

- una prima indagine approfondita dei danni subiti con impostazione del programma per riparare in tempi brevi la “vettura”, impostando contestualmente la strategia di “gara” per la “tappa successiva”;

- la disamina dei possibili interventi a disposizione per superare le criticità e/o migliorare il proprio “assetto da gara”.

Nel caso delle PMI il primo passo dovrebbe quindi condurre ad una verifica degli impatti dell’emergenza e della sostenibilità della strategia, attraverso una visione d’insieme che consideri i seguenti aspetti:

- monitoraggio della tesoreria;

- analisi delle variazioni del capitale circolante con particolare attenzione al circolante operativo;

- analisi dei rischi, individuando i possibili riflessi in termini quali-quantitativi;

- revisione del sistema di reporting aziendale;

- predisposizione (o aggiornamento) di un budget (in alcuni casi sarà possibile avvalersi della tecnica dello Zero Base Budget[6]);

- revisione dei processi e delle attività;

- verifica della strategia con la SWOT analisi;

- pianificazione della fiscalità (considerando le novità legislative e le agevolazioni).

Individuata la strategia, e verificata la validità del modello di business, è necessario porre in essere gli interventi operativi che consentano di “riparare i componenti danneggiati”, in breve tempo, e fornire all’azienda il giusto “assetto” (per affrontare nuove insidie e sfruttare opportunità) adatto alla nuova “tappa” post Coronavirus.

Un elenco, non esaustivo, delle possibili azioni ricomprende:

- rimodulazione dei contratti con i fornitori;

- monitoraggio dei costi;

- analisi dei rapporti con la clientela;

- verifica della consistenza e dell’obsolescenza dei beni in magazzino;

- verifica della possibilità di accesso al credito tramite le piattaforme fintech;

- analisi della propria Centrale dei Rischi e eventualmente di altri Credit Bureau;

- accesso alla finanza agevolata;

- accesso ai finanziamenti bancari con la garanzia dello Stato;

- richiedere la moratoria sui finanziamenti;

- monitorare le misure, incentivi e agevolazioni di carattere fiscale e inerenti alle modalità di attivazione degli ammortizzatori sociali per il personale dipendente.

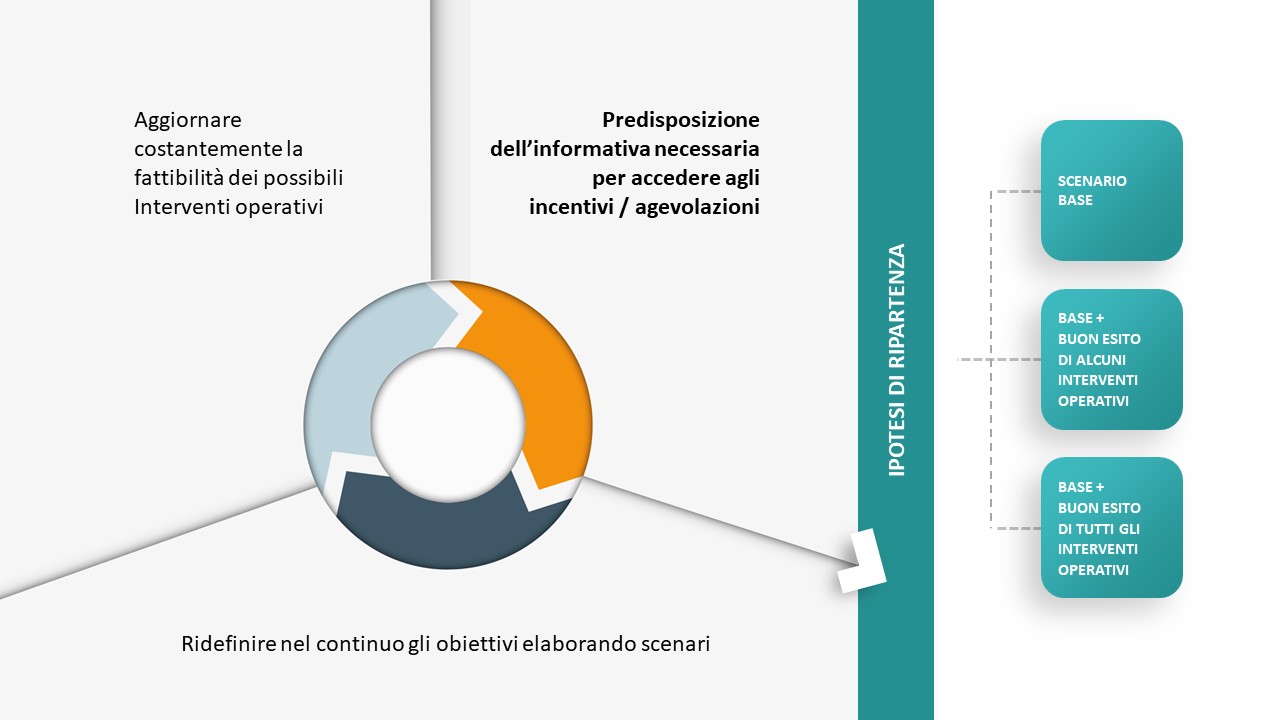

Identificata la strategia e definiti gli obiettivi è essenziale procedere ad elaborare più scenari (worst, base, best case) con l’obiettivo di individuare i range di performance ritenuti raggiungibili e calibrare al meglio gli interventi operativi.

Nei periodi di forte turbolenza, con manifestazione di fenomeni non prevedibili e di intensità dirompente (disruptive), quale quello attuale legato al Covid-19, l’analisi di scenario e di sensitività si rivelano di fondamentale importanza per aiutare gli imprenditori ad assumere scelte ponderate. Non subire passivamente gli eventi assumendo al contrario un atteggiamento proattivo, può rivelarsi determinante per garantire la continuità aziendale.

Reporting, forecast e informazioni in tempo reale

Anche le PMI devono quindi poter disporre di un adeguato assetto organizzativo che consenta di produrre una reportistica finanziaria a supporto delle decisioni dell’imprenditore. L’informativa è indubbiamente funzionale anche per migliorare il dialogo con gli stakeholder. Il sistema di reporting deve consentire di canalizzare tempestivamente i dati e le informazioni da utilizzare in sede decisionale e di analisi degli scostamenti. Oltre alla predisposizione di budget annuali è utile redigere periodicamente dei forecast. Strumenti, questi ultimi, funzionali agli obiettivi di gestione “attiva” e “previsionale” dell’attività e utili pure per implementare una mappa di controllo delle performance preventiva, concomitante e consuntiva.

Nell’immediato per ottimizzare gli interventi e individuare le misure più idonee è di fondamentale importanza disporre di un quadro di sintesi costantemente aggiornato delle misure (“sottoinsiemi”) di emergenza a sostegno della liquidità emanate dal Governo, dall’ABI e dalle altre istituzioni a disposizione.

Nel percorso le imprese possono trarre vantaggi in termini di maggior consapevolezza sulla loro struttura economico-finanziaria, individuando aree critiche e possibili interventi per renderla più coerente[7].

In definitiva, “il post crisi richiede diverse linee di azione, tutte figlie della lungimiranza strategica. Anzitutto ci si deve interrogare sulla validità e sulla sostenibilità dell’attuale visione e missione aziendale ed essere pronti a rivederle, intervenendo sia sul modello di business che sulle strategie competitive adottate”[8].

Un ultimo aspetto, cruciale per porre in essere interventi efficaci ed efficienti nei tempi previsti, contempla l’individuazione di strumenti idonei da fornire al team per renderlo competitivo.

Nelle gare automobilistiche la squadra, in fase di preparazione e nel corso della competizione, deve elaborare la strategia e disporre dei mezzi adeguati per attuarla. Allo stesso modo, imprenditori e i consulenti devono disporre di sistemi in grado di fornire dati certi e aggiornati in tempo reale, oltre che consentire una rapida condivisione delle informazioni.

I vantaggi della trasformazione digitale

Il nuovo contesto può essere affrontato, anche dalle PMI, sfruttando la Digital Trasformation che, se correttamente utilizzata, contribuisce a alla creazione di nuovi punti di forza.

La trasformazione digitale delle PMI può essere fonte di vantaggio competitivo agendo positivamente su vari ambiti:

- maggior controllo da parte dell’imprenditore;

- dati certi e aggiornati in tempo reale;

- condivisione rapida delle informazioni;

- accelerazione dei processi.

La digitalizzazione dei processi consente di ridurre sprechi di tempo e di risorse garantendo un più alto livello di performance in ogni area: amministrazione, produzione, gestione delle scorte, logistica, commerciale, gestione dei rischi e ogni altra area aziendale.

Il tutto pone il team aziendale (imprenditore + consulenti) nella condizione di focalizzare l’attenzione sull’analisi dei risultati e sulla valutazione delle strategie a disposizione, ponderando le proprie scelte nel corso della “gara” e in fase di valutazione di un eventuale cambio di “assetto”.

A cura di Giuliano Soldi

Dottore Commercialista e Revisore Legale

Faculty CRIF Academy

Componente della Commissione Finanza e Controllo di Gestione e della Commissione Banche, Intermediari Finanziari e Assicurazioni ODCEC di Milano

Vuoi saperne di più sulle soluzioni Zucchetti per l’analisi finanziaria dell’impresa?

[1] Volatile, incerto, complesso e ambiguo.

[2] [3] Rating Advisory e Pianificazione Finanziaria alla luce dell’evoluzione del quadro regolamentare: il nuovo rapporto banca-impresa e il ruolo del Commercialista, CNDCEC e FNC, 8 maggio 2019

[4] G. Ceccherini, A. Schipani, R. Fiorenza, M. Bartolozzi, Il Covid-19 e le nuove sfide gestionali, Unione Giovani Dottori Commercialisti ed Esperti Contabili di Firenze, 12 maggio 2020.

[5] https://www.motori360.it/73240/dakar-ricostruita-nella-notte-la-peugeot-3008dkr-maxi-desprescastrera-sara-regolarmente-alla-partenza-della-quinta-tappa/

[6] L. Brusa, Sistemi manageriali di programmazione e controllo, Giuffrè Editore, 2000, pag. 128

[7] G. Soldi, IFRS 9: dal bilancio bancario si evolve il rapporto con le imprese, Amministrazione & Finanza, IPSOA, 6/2018

[8] T. Pencarelli, Leadership e gestione delle emergenze: lungimiranza, ottimismo, determinazione e coraggio per strategie ambidestre, Leadership & Management – La Rivista Dedicata ai Manager dell’Azienda, 19 maggio 2020 – https://www.leadershipmanagementmagazine.com